Após muita deliberação e várias alternativas, o projeto de reforma do Imposto de Renda parece ter chegado à versão que será votada no Plenário da Câmara.

Inclusive, o órgão aprovou a tramitação da Reforma Tributária em caráter de urgência, devendo ser votada já nos próximos dias.

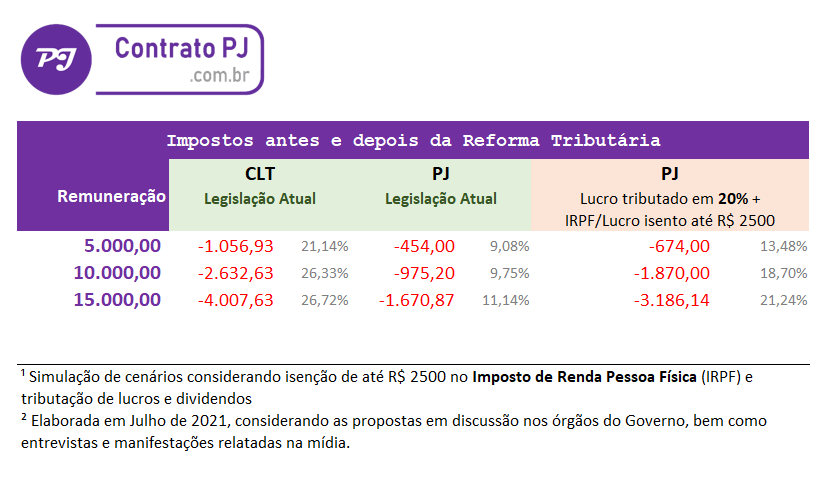

Veja a seguir os detalhes importantes para profissionais PJ e pequenos empresários, e principalmente os seus efeitos no Simples Nacional.

Pontos relevantes

Entre várias adaptações, os pontos relevantes a profissionais PJ e pequenos empresários são:

- ⭐ Isenção total nos lucros e dividendos das empresas optantes pelo Simples Nacional;

- Sócios de pequenas e médias empresas fora do Simples terão isenção na retirada de lucros de até R$ 20 mil por sócio. Acima deste valor, o excedente será tributado em 20%, a ser cobrado da pessoa física beneficiária;

- Caso uma empresa tenha sócios cônjuges ou parentes de até 3º grau, o limite de R$ 20 mil deixa de ser por indivíduo, e vale para todos os acionistas da mesma família;

- Para o MEI não muda quase nada; só a redução do Imposto de Renda Pessoa Física.

Isto é, empresas enquadradas no Simples Nacional continuam operando exatamente como hoje. A retirada de lucros permanece isenta de qualquer tributação e sem valor máximo.

Você está no Simples Nacional? Tem certeza?

Em vários vídeos e posts aqui no blog enfatizamos nossa recomendação para profissionais PJ e liberais abrirem suas empresas optando pelo Simples Nacional. E eis aí mais um motivo.

Por maior que seja essa facilidade, ainda vejo alguns colegas trabalhando fora do Simples, e consequentemente pagando mais imposto do que deveriam.

Segundo as intenções do Governo, as regras acima devem entrar em vigor já em Janeiro de 2022.

E além do caráter de urgência na Câmara, eu mesmo acompanhei um diálogo bem inclusivo entre os idealizadores da reforma e a sociedade, resolvendo as principais resistências e adiantando o processo legislativo.

Assim sendo, é provável que haja avanços mais rápidos a partir de agora.

Como entrar no Simples

Voltando à vida dos profissionais liberais e PJ: o pedido de enquadramento no Simples Nacional é um processo que só pode ser feito uma vez por ano.

Então, se você é PJ, ganha até R$ 4,8 milhões por ano 😁, e por acaso não está no Simples, é interessante conversar com o seu contador para viabilizar o enquadramento – trâmite desenrolado na Receita Federal do Brasil.

Eu aconselho começar as conversas agora para antever potenciais empecilhos que possam impedir a sua entrada em 2022 “simplificado”.

Dessa forma, você garantirá a sua isenção da nova taxação de lucros e dividendos.

Caso lhe ajude, eu recomendo o contador que me atende há anos: Tarcísio Miranda é especializado em profissionais PJ, já atende colegas em todo o Brasil, remotamente, e com certeza conseguirá tirar suas dúvidas de forma clara e individualizada.

Num ambiente onde doenças graves, medicina e até gestão de torneios esportivos são discutidos com intolerância e politização irracional, é natural ver uma Reforma Tributária desse teor sendo palco de todo tipo de reboliço.

Posts Relacionados

Embora tenha sido promessa de campanha eleitoral, essas e outras reformas não são propostas de um político específico. São uma pauta da sociedade e infelizmente patinaram por décadas.

Não, a presente reforma não vai resolver toda a complexidade do nosso ambiente, e está até aquém do que o mercado esperava. Mesmo assim é um primeiro passo e tem seus méritos.

Hoje mais do que nunca é importante saber diferenciar fato concreto de meras opiniões. E ainda dentro da categoria das opiniões, é mister separar as análises embasadas dos chiliques teatrais.

Infaustamente está cheio destes por aí travestidos de “notícia” sobre Reforma Tributária, ludibriando até pessoas de boa instrução.

Profissional de TI desde 2007 | MCP | PMP | PSM I | PSPO I | CEA

Graduado em Sistemas de Informação pelo Mackenzie e pós graduado em Gerenciamento de Projetos pela FIAP.

📖Autor do livro Trabalhando como PJ: O Guia Prático da Pejotização.

Contrato PJ

Contrato PJ