Posts Relacionados

Todo início de ano é marcado por obrigações diversas com o Governo. Seja imposto de renda, IPTU, IPVA, etc. Para os profissionais e corretores PJ, o DEFIS é mais uma dessas preocupações. Nesse artigo, vamos desmistificar essa sigla e mostrar como ficar em dia sem gastar um centavo, em poucos minutos e sem sair de casa.

Porém, se a sua empresa tem algum tipo de pendência, complicação ou passou por uma mudança recentemente, recomendamos que deixe esta e outras burocracias para um contador.

O que é DEFIS?

DEFIS significa “Declaração de Informações Socioeconômicas e Fiscais”. Trata-se de uma declaração anual obrigatória para as empresas enquadradas no Simples Nacional, equivalente a uma espécie de “Imposto de Renda” simplificado para essas pessoas jurídicas.

Ela passou a vigorar em 2012. Antes disso, as informações nela contidas eram prestadas pela “DASN”, a qual foi então extinta.

Obrigatoriedade

Em suma, absolutamente todas as pessoas jurídicas enquadradas no Simples são obrigadas a enviar a DEFIS, mesmo que estejam inativas (sem nenhum faturamento nem mudanças estruturais).

A Lei prevê casos específicos de enquadramento, desenquadramento, processos administrativos, fusão, aquisição (…), mas vamos nos ater aqui somente aos detalhes relevantes ao cotidiano dos profissionais e corretores PJ.

Prazo

Em condições normais, o prazo para a entrega da DEFIS é o dia 31 de março seguinte ao ano ao que a declaração se refere. Por exemplo, a declaração de informações do ano de 2017 precisa ser feita até o dia 31/03/2018.

Vale lembrar que “até” não significa “em”. 😉

O atraso ou falta da DEFIS não acarreta multas por si só. Porém, com essa pendência a empresa não consegue calcular seus impostos e imprimir a guia do Simples (DAS) no sistema. Então, esses impostos acabariam sendo pagos com multa e juros, depois da regularização da DEFIS.

Como declarar a DEFIS

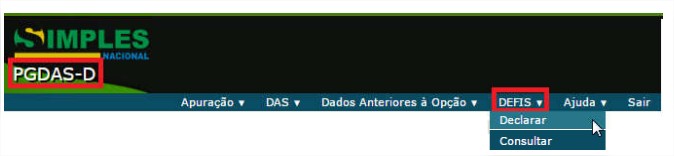

A DEFIS pode ser preenchida e transmitida através do Portal do Simples Nacional na internet (https://www8 .receita.fazenda .gov.br /SimplesNacional/controleAcesso /Autentica.aspx?id=6), o mesmo por onde se declara mensalmente o valor faturado para cálculo dos impostos e impressão de guias.

Ali, acessamos a tela através do menu DEFIS > Declarar.

Rotineiramente, o profissional ou corretor PJ deve preencher a primeira tela indicando uma declaração do tipo “original”, sem situação especial e sem indicar nenhum “evento”.

Rotineiramente, o profissional ou corretor PJ deve preencher a primeira tela indicando uma declaração do tipo “original”, sem situação especial e sem indicar nenhum “evento”.

Caso haja erros de preenchimento, é possível enviar uma declaração “retificadora” posteriormente, sem nenhuma multa, custo ou punição.

Na próxima tela, o formulário está disponível no item “Informações econômicas e fiscais”, do menu à esquerda.

Na próxima tela, o formulário está disponível no item “Informações econômicas e fiscais”, do menu à esquerda.

Para nós, PJs, a maioria desses campos são zerados. Principalmente os relacionados a mercadorias, estoques, funcionários, doações eleitorais, receitas do exterior, etc.

Mas não deixe de ficar atento às particularidades do seu CNPJ! Caso sinta-se inseguro com relação a esses detalhes, é altamente recomendável a assessoria de um contador, preferencialmente especializado em PJs.

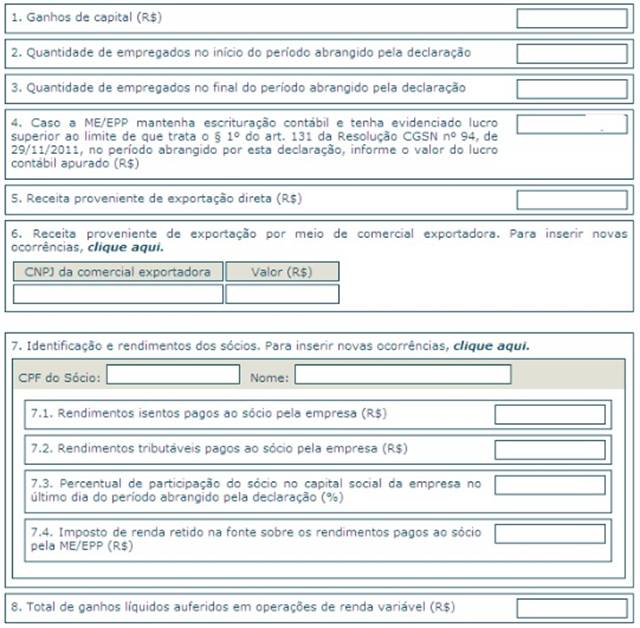

Abaixo, vamos comentar os detalhes mais relevantes ou que geram dúvidas para profissionais e corretores PJ, e no final um print screen do formulário para ilustrar. Importante lembrar que todos os valores abaixo correspondem à soma do valor movimentado no ano inteiro.

Item 1 – Ganhos de capital (R$)

Refere-se à venda de bens. Normalmente, fica zerado.

Item 7 – Identificação e rendimentos dos sócios

Primeiramente, informar CPF e nome do empresário e dos outros sócios, caso haja.

Todos os campos do Item 7 podem ser copiados da Declaração do Imposto de Renda do mesmo ano, pois têm o mesmo nome e (deveriam ter) o mesmo valor, para não chamar a atenção do fisco.

Para cada sócio:

Item 7.1 – Rendimentos isentos pagos ao sócio pela empresa (R$)

Aqui você informa o valor total que a empresa transferiu para a pessoa física, exceto quando se tratar de pró-labore.

Quando você embolsa o lucro da sua empresa (seu salário), o Governo entende que houve uma “distribuição de lucros”, e a sua pessoa física fica livre* de recolher impostos sobre esse dinheiro.

*A retirada de lucros a título de rendimentos isentos está limitada por Lei a 32% do faturamento da PJ. Nenhum sistema valida isso, mas pode gerar multas e cobrança de impostos, se o Governo pensar que você tirou mais do que podia. E esse monitoramento seria bem fácil cruzando a DEFIS com notas eletrônicas, dados de financiamentos, dados bancários e investimentos da pessoa física.

Item 7.2 – Rendimentos tributáveis pagos ao sócio pela empresa (R$)

Pagamentos correspondentes a pró-labore, aluguéis, serviços, etc. Caso seu contador não declare retirada de pró-labore, o campo pode ficar zerado.

Até 2017, a retirada de pró labore não tinha muita importância para os profissionais PJ. Porém, com a chagada do Simples Nacional 2018 (novo Anexo III e fator “r”), esse detalhe tornou-se o único meio de evitar o execrável 15,5% na nota fiscal.

Item 7.3 – Percentual de participação do sócio no capital social da empresa no último dia do período abrangido pela declaração (%)

Se for uma empresa individual, 100.00. Em caso de sociedades, será necessário informar qual porcentagem cada sócio tem na empresa.

Item 7.4 – Imposto de renda retido na fonte sobre os rendimentos pagos ao sócio pela ME/EPP (R$)

Toda retirada de pró-labore acarreta um imposto de renda que a PJ adianta ao Governo. Esse dinheiro acaba sendo devolvido à pessoa física dependendo do caso.

Aqui vai a soma dos valores pagos no ano inteiro, coisa que você pode achar na Folha de Pagamento ou Informe de Rendimentos fornecido por seu contador.

Item 8 – Percentual de participação em cotas em tesouraria no capital social da empresa (%)

É um campo novo, acrescentado a partir do ano-base 2016.

“Cotas em Tesouraria” é uma outra forma de participação no capital da empresa. Elas costumam existir em empresas de maior porte. Não entraremos em detalhes, mas no caso de empresas individuais e profissionais PJ, não é normal haver cotas em tesouraria.

Portanto, zero aqui.

Item 9 – Total de ganhos líquidos auferidos em operações de renda variável

Esse título é errôneo no jargão financeiro! Tanto os ganhos de renda fixa (poupança, títulos e fundos) quanto variável (ações e afins) precisam constar nesse campo.

Caso sua conta bancária PJ tenha aplicações financeiras, é preciso informar os ganhos nesse campo.

Isso NÃO vai acarretar mais impostos, pois eles já são pagos pelo próprio banco. Geralmente, a instituição financeira emite um “Informe de Rendimentos” com essa informação.

Informações Econômicas e fiscais dos Estabelecimentos

Na teoria, cada “filial” da empresa precisa preencher os campos abaixo. Desnecessário dizer que PJs preenchem apenas uma cópia.

Item 3 – Saldo em caixa/banco no início do período abrangido pela declaração; e

Item 4 – Saldo em caixa/banco no final do período abrangido pela declaração

Ideal é ter uma conta PJ totalmente separada da pessoa física, pois no início de cada ano o banco envia um relatório com esses números. O correto seria informar o dinheiro exato em posse da empresa, e que NÃO foi embolsado pela pessoa física.

Para quem não tem nenhum controle, mas costuma embolsar todo o salário deduzido dos 6% de impostos, não há mal algum em zerar esses campos, já que a informação reflete sua rotina.

Item 11 – Total de despesas no período abrangido pela declaração

Simplesmente a soma das despesas da pessoa jurídica. Pode ser incluído itens como tarifas bancárias e contador. Não envolve compra de equipamentos ou bens!

Outros detalhes

Em 2018, o formulário ganhou algumas perguntas a mais depois do último item (15), sobre trânsito de mercadorias, produção rural, transporte de cartas, mudança de município, etc.

Para profissionais PJ, quase nada disso tem relevância. O único ponto de atenção é ter certeza de que sua PJ NÃO esteja com algum tipo de situação especial devido a decisões judiciais, concessões da prefeitura (…), para responder se “Sim” ou “Não” corretamente.

Como transmitir a DEFIS

Após o preenchimento, o contribuinte deve usar os botões “Salvar”, “Verificar Pendências” e “Transmitir”, na parte superior da tela para finalizar o procedimento.

Não é preciso preencher tudo de uma vez só. Ao “salvar” os dados, é possível retornar mais tarde ou em outro dia para continuar com o processo.

Feita a transmissão, é recomendável que o responsável pela empresa guarde o “recibo” da declaração. Ele pode ser baixado pelo botão “Gravar recibo”.

Conclusão

As empresas enquadradas no Simples Nacional não precisam declarar Imposto de Renda. Mas para manter seus controles, o Estado requer uma versão simplificada: a DEFIS. É uma obrigação do contribuinte e não pode ser esquecida.

Geralmente, o sistema abre no início do mês de Março.

Prints

Posts Relacionados

Este post te ajudou? Nós do Contrato PJ trabalhamos para manter nossos leitores informados sobre o que for relevante para profissionais PJ e empresas no Simples Nacional.

Profissional de TI desde 2007 | MCP | PMP | PSM I | PSPO I | CEA

Graduado em Sistemas de Informação pelo Mackenzie e pós graduado em Gerenciamento de Projetos pela FIAP.

📖Autor do livro Trabalhando como PJ: O Guia Prático da Pejotização.

Contrato PJ

Contrato PJ