eSocial é um imbróglio fiscal que tramita há 10 anos no Congresso, nos escritórios de contabilidade, nas salas de médios empresários e em algumas TI’s corporativas.

Trata-se de um sistema unificado para reportar informações trabalhistas e previdenciárias ao fisco.

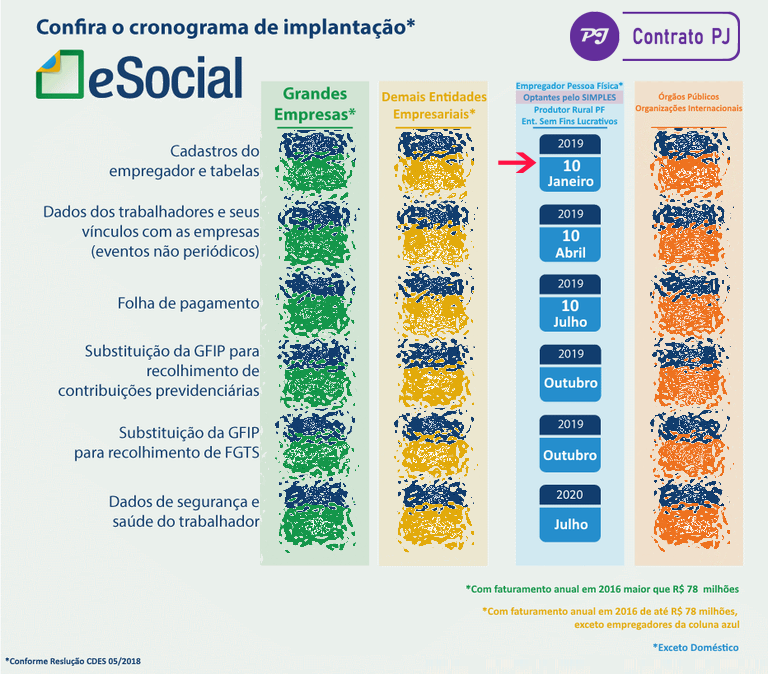

Estava previsto que profissionais PJ e empresas do Simples Nacional começassem a reportar suas informações em Julho de 2018. Mas a obrigatoriedade acabou sendo postergarda para Janeiro de 2019.

Este artigo é um tutorial para profissionais PJ atenderem às exigências de cadastro inicial no eSocial. Então, vamos lá:

Prazo do eSocial para PJ’s: 10 de Janeiro de 2019

O prazo foi prorrogado apenas para empresas do Simples Nacional (regime que recomendamos para profissionais PJ) e MEI. Portanto, as pequenas empresas de outros regimes já estão obrigadas a reportar o eSocial desde Julho de 2018.

Nesta primeira fase, é obrigatório somente o cadastro da pessoa jurídica (CNPJ e outros dados).

Por onde enviar o eSocial

O Governo criou um portal web exclusivo para as pequenas empresas cadastrarem e enviarem suas informações ao eSocial. Esse portal nada tem a ver com o portal do Simples Nacional, e fica disponível no link: https://login.esocial.gov.br/

Como acessar o Portal Web do eSocial

Assim como o portal do Simples, existem duas formas de acessar o eSocial:

- código de acesso; ou

- certificado digital.

Para quem tem mais de um empregado, é obrigatório fazer o acesso através de certificado digital. Portanto, os profissionais PJ normais estão liberados desse custo também.

O código de acesso é nada mais que um login gerado pelo sistema, e nada tem a ver com o código de acesso do portal do Simples. É outro código e outro sistema. Mas é muito fácil de criar.

Basta acessar o link de “primeiro acesso” no portal (https://login.esocial.gov.br /CodigoAcesso.aspx), selecionar a opção “CNPJ” e preencher os dados na tela abaixo:

Na tela seguinte, o sistema vai pedir os recibos de Imposto de Renda dos dois últimos anos, além de cadastrar uma senha de acesso. Essa é a informação mais chata de correr atrás, mas para quem é atendido por um bom escritório de contabilidade, basta abrir um chamado que a equipe consegue fácil.

Como cadastrar a empresa no eSocial

Feito isso, seu cadastro está completo. Basta voltar à tela de login do eSocial, inserir o CNPJ, código de acesso gerado e a senha cadastrada.

Então, aparecerá uma tela como esta abaixo.

Pelo menu, entre na opção Empregador > Dados do Empregador.

Aparecerá uma tela de cadastro com, basicamente, as informações da sua pessoa jurídica (CNPJ, Razão Social, tipo de constituição, CPF do proprietário, etc.). E tal cadastro, por enquanto, é tudo que o eSocial exige das empresas enquadradas no Simples Nacional.

A próxima etapa, segundo o cronograma do eSocial, será em 10 de Abril de 2019, quando se torna obrigatório o cadastro dos empregados e sócios.

Pouco depois, em 10 de Julho de 2019, a folha de pagamento deverá ser reportada no eSocial, quando houver. Essa parte é importantíssima para manter seu fator “r” estabilizado, e garantir que você pague 6% de imposto, em vez de 15,5%.

Fontes:

https://portal.esocial.gov.br /login.aspx

http://portal.esocial.gov.br /institucional /ambiente-de-producao-empresas

https://www.metadados.com.br /blog /resumo-do-esocial-precisa-saber/

http://idg.receita.fazenda.gov.br/ noticias/ ascom/ 2018/ junho/ nova-fase-do- esocial-a-vez- das-pequenas-empresas

Contrato PJ

Contrato PJ

12 99667-7042

12 99667-7042